Einleitung

Risikomanagement und Finanzanalysen sind entscheidende Faktoren für Unternehmen und Finanzinstitute, um wirtschaftliche Stabilität zu gewährleisten. KNIME bietet leistungsstarke Werkzeuge zur Erkennung finanzieller Risiken, Betrugserkennung, Portfoliomanagement und präzisen Finanzprognosen. Mit datengetriebenen Methoden können Unternehmen fundierte Entscheidungen treffen, um Risiken zu minimieren und Chancen optimal zu nutzen.

Warum KNIME für Risikomanagement und Finanzanalysen?

KNIME ermöglicht:

- Datenaggregation aus verschiedenen Finanzquellen (Börsendaten, ERP-Systeme, Transaktionsdaten)

- Identifikation von Risiken durch Machine Learning und statistische Analysen

- Optimierung von Investmentstrategien basierend auf historischen Daten

- Erstellung interaktiver Dashboards für bessere Entscheidungsfindung

Schritte zur Implementierung von Risikomanagement und Finanzanalysen mit KNIME

1. Datenintegration und -bereinigung

Eine effektive Risikoanalyse beginnt mit der Integration verschiedener Datenquellen:

- Finanzmarktdaten (z. B. Aktienkurse, Wirtschaftsdaten, Inflation)

- Kredit- und Transaktionsdaten für die Bewertung von Ausfallrisiken

- Unternehmensspezifische Finanzdaten (Bilanz, Cashflow, Gewinn- und Verlustrechnung)

- Externe Faktoren wie Währungsrisiken oder politische Unsicherheiten

KNIME-Workflows ermöglichen die Datenbereinigung, Feature Engineering und Normalisierung, um eine qualitativ hochwertige Grundlage für Analysen zu schaffen.

2. Risikobewertung und Kreditrisikoanalyse

Unternehmen und Banken müssen Kreditausfallrisiken bewerten und präventive Maßnahmen ergreifen. KNIME bietet verschiedene Methoden zur Risikobewertung:

- Scoring-Modelle mit logistischen Regressionen zur Bonitätsbewertung

- Random Forest und XGBoost zur Identifikation hochriskanter Kreditnehmer

- Clustering-Methoden zur Gruppierung von Risikoprofilen

Durch die Kombination dieser Algorithmen lassen sich präzisere Risikoeinschätzungen treffen und Kreditentscheidungen optimieren.

3. Betrugserkennung und Anomalie-Detektion

Finanzbetrug kann durch maschinelles Lernen und Mustererkennung frühzeitig erkannt werden:

- Anomalieerkennung mit Isolation Forest zur Aufdeckung ungewöhnlicher Transaktionen

- Neuronale Netze zur Mustererkennung verdächtiger Aktivitäten

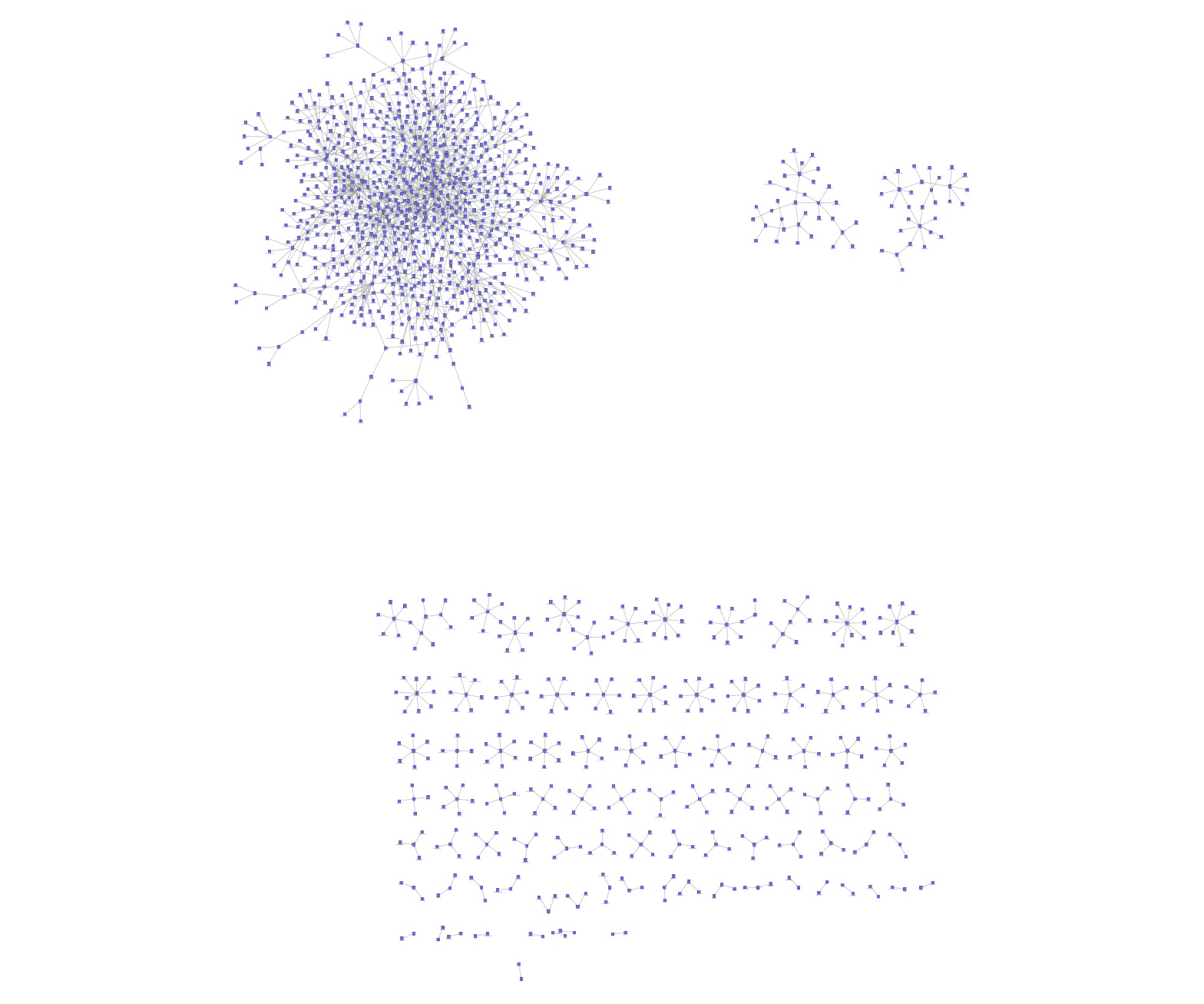

- Graphenanalysen zur Identifikation von Geldwäsche-Netzwerken

Mit KNIME können Banken und Finanzdienstleister Betrugsmuster erkennen und in Echtzeit darauf reagieren.

4. Portfoliomanagement und Risikooptimierung

Investoren und Finanzberater können KNIME nutzen, um optimale Anlagestrategien zu entwickeln:

- Markowitz-Optimierung zur Berechnung effizienter Portfolios

- Monte-Carlo-Simulationen zur Bewertung von Anlageoptionen

- Value-at-Risk (VaR) Modelle zur Einschätzung potenzieller Verluste

5. Finanzprognosen und Zeitreihenanalysen

Vorhersagen von Marktbewegungen sind essenziell für Investitionen und Unternehmensstrategien:

- ARIMA-Modelle für präzise Zeitreihenanalysen

- LSTM-Netzwerke zur Vorhersage von Börsenkursen

- Kombination aus klassischen Methoden und Deep Learning für höchste Genauigkeit

6. Visualisierung und Reporting

KNIME ermöglicht die Erstellung interaktiver Dashboards und Reports für Risikomanagement und Finanzanalysen:

- Heatmaps zur Risikoverteilung über verschiedene Sektoren

- Balkendiagramme zur Visualisierung von Kreditausfallquoten

- Interaktive Dashboards zur Verfolgung von Investmentstrategien

Praxisbeispiele für KNIME im Risikomanagement

Unternehmen profitieren durch den Einsatz von KNIME in ihren Finanzanalysen:

- Eine Bank reduzierte Kreditausfälle um 30 %, indem sie Machine Learning für Bonitätsanalysen nutzte.

- Ein Investmentfonds steigerte seine Renditen durch optimierte Portfolios um 15 %.

- Ein Zahlungsdienstleister erkannte 95 % verdächtiger Transaktionen durch KI-gestützte Betrugserkennung.

Fazit

KNIME bietet eine umfassende Lösung für datengetriebenes Risikomanagement und Finanzanalysen. Durch die Kombination von Datenintegration, Machine Learning, Anomalieerkennung und Visualisierung können Unternehmen Risiken minimieren und ihre Finanzstrategien optimieren.

Nächste Schritte

- Analysiere deine Finanzdaten mit KNIME und identifiziere Muster

- Nutze Machine Learning für Bonitätsbewertungen und Betrugserkennung

- Erstelle Prognosemodelle zur Marktentwicklung

Schreibe einen Kommentar